Zdolność kredytowa na podstawie umów zlecenia i o dzieło

Banki najchętniej udzielają kredytów osobom o stałym stabilnym zatrudnieniu, a wiec na umowie o pracy. Czy kredytobiorcy mający inne formy zatrudnienia są przez instytucje finansowe gorzej traktowani?

Bardzo popularną formą zatrudnienia, szczególnie na początku drogi zawodowej, są umowy zlecenie lub umowy o dzieło. Rozwiązanie to jest szczególne pozytywne pod względem kosztowym (niższy podatek, ograniczone składki na ubezpieczenia). Jak się okazuje ceną jest jednak bardziej konserwatywnie podejście banku przy ubieganiu się o kredyt.

Pierwszym i najważniejszym wymogiem jest okres trwania umowy pracodawca-pracownik od co najmniej 12 miesięcy. Może być to jedna umowa podpisana na dłuższy okres lub np. dwanaście jednomiesięcznych umów. Ważne jest zachowanie ciągłości (wyjątek mogą stanowić osoby wykonujące wolne zawody np. aktorzy, reżyserzy, dziennikarze, którzy bardzo często rozliczani są na podstawie umowy o dzieło).

Przy umowach cywilnoprawnych spotykamy się z pojęciem kosztów uzyskania przychodu, które zmniejszają nasz dochód brutto, przez co płacimy niższe podatki dochodowe. W przypadku umowy zlecenia koszty uzyskania przychodu mogą stanowić 20% przychodu, przy umowach o dzieło nawet 50%. Jest to bardzo ważna kwestia ponieważ, niektóre banki nie uwzględnią dochodu, który otrzymujemy na rachunek, lecz ten, który wykazujemy w deklaracji podatkowej.

Przykład: Kredytobiorca zatrudniony jest na podstawie umowy o dzieło z 50% kosztami uzyskania przychodu. Miesięczny przychód wynosi 7000 zł.

Przykład: Kredytobiorca zatrudniony jest na podstawie umowy o dzieło z 50% kosztami uzyskania przychodu. Miesięczny przychód wynosi 7000 zł.

Przychód: 7 000 zł

Koszty uzyskania przychodu (50%): 3 500 zł

Podatkowy dochód brutto: 3 500 zł (dochód podatkowy)

Podatek: 665 zł

Podatkowy dochód netto: 2 835 zł

Dochód otrzymywany na rachunek: 7 000 zł – 665 zł = 6 335 zł (dochód faktyczny)

W zależności od banku, dochód uwzględniany do zdolności kredytowej będzie wyliczany, albo na podstawie deklaracji PIT (PKO BP, Pekao SA, Nordea), lub na podstawie wpływów na rachunek w całości (mBank, Multibank, BZ WBK, Millennium), czy w części (DnB Nord, Deutsche Bank).

Ważne! Oprócz warunków finansowych odmienne w stosunku do umowy o prace jest także podejście do dokumentacji w sensie stricte. Uzyskując dochód z tytułu umowy o dzieło lub umowy zlecenie należy przedstawić jak najwięcej „dowodów” stałości zarobków. Warto posiadać wyciągi z kont z wpływami, umowy z pracodawcą i w PIT za ubiegły rok. Nie zaszkodzi również list intencyjny od pracodawcy, że nie widzi przeciwwskazań do kontynuowania współpracy w przyszłości. Tak przygotowana dokumentacja powinna wystarczyć bankowi i utwierdzić analityka finansowego w przekonaniu, że ryzyko kredytu jest stosunkowo niskie.

Ważne! Oprócz warunków finansowych odmienne w stosunku do umowy o prace jest także podejście do dokumentacji w sensie stricte. Uzyskując dochód z tytułu umowy o dzieło lub umowy zlecenie należy przedstawić jak najwięcej „dowodów” stałości zarobków. Warto posiadać wyciągi z kont z wpływami, umowy z pracodawcą i w PIT za ubiegły rok. Nie zaszkodzi również list intencyjny od pracodawcy, że nie widzi przeciwwskazań do kontynuowania współpracy w przyszłości. Tak przygotowana dokumentacja powinna wystarczyć bankowi i utwierdzić analityka finansowego w przekonaniu, że ryzyko kredytu jest stosunkowo niskie.

Ubiegając się o kredyt jako osoba fizyczna zatrudniona na umowę cywilno-prawną (zlecenie lub dzieło), należy spodziewać się nieco więcej trudności, niż w przypadku umowy o pracę. Wszystko jednak jest dla ludzi i tak, przy wystarczająco długim okresie uzyskania dochodów i odpowiedniej dokumentacji powinniśmy bez problemu uzyskać środki na sfinansowanie własnego M.

Autorzy:

- Jan Bijas

- Kamil Szlachcic

Jak oszacować zdolność kredytową przedsiębiorcy?

Potrzeby mieszkaniowe są jednak u przedsiębiorcy takie same, jak u osoby na etacie, w związku z czym warto się przyjrzeć podejściu banków do dochodów uzyskiwanych właśnie z własnego biznesu. Coraz więcej osób decyduje się na założenie własnej firmy i prowadzenia kariery na indywidualny rachunek.

Jednym z podstawowych warunków uwzględnienia dochodów firmowych jest minimalny czas prowadzenia działalności wynoszący przeważnie 12 miesięcy. Wyjątkiem są banki, takie jak PKO BP, Kredyt Bank, czy Getin Noble Bank, gdzie okres ten wynosi 6 miesięcy. Na drugim biegunie plasują się banki, które wymagają od przedsiębiorcy znacznie dłuższej obecności na rynku, np. 24 miesiące w Nordea Banku lub nawet 30 miesięcy w Deutsche Banku.

Regułę minimalnego okresu działalności można w indywidualnych przypadkach nagiąć – gdy działalność gospodarcza jest kontynuacją zawartej wcześniej umowy o pracę albo kontraktu menadżerskiego z tym samym pracodawcą. Wtedy wymagany okres prowadzenia działalności wynosi od 1 do 3 miesięcy w zależności od banku.

Kryzys finansowy wymusił na bankach dodatkową ostrożność w stosunku do oceny ryzyka w niektórych gałęziach gospodarki. Część z nich (np. DnB Nord) wprowadziła listę branż wykluczonych, których uczestnicy nie mogą uzyskać finansowania. Do „czarnych owiec” mogą należeć m.in.:

- branża turystyczna (agencje, pośrednicy, organizatorzy turystyki),

- branża paliwowa,

- działalność związana z grami losowymi i zakładami wzajemnymi,

- przemysł zbrojeniowy,

- branża antykwaryczna/handel sztuką.

Pozytywna weryfikacja wniosku kredytowego uzależniona jest również od zobowiązań z tytułu podatków, ubezpieczeń zdrowotnych i społecznych, zobowiązań handlowych, czy pracowniczych. Banki w tej sferze nie akceptują żadnych uchybień (zaległości), jak również wystąpienia zajęć egzekucyjnych na rachunkach firmowych.

Gdy już wszystkie podstawowe warunki zostały spełnione, wysokość dochodu, który zostanie uwzględniony do zdolności kredytowej, jest zależny od formy opodatkowania działalności.

W Polsce rozróżniamy następujące formy opodatkowania:

- Pełna Księgowość,

- Książka Przychodów i Rozchodów,

- Ryczał ewidencjonowany,

- Karta Podatkowa.

W przypadku rozliczania się kredytobiorcy prowadzącego działalność gospodarczą na zasadachpełnej księgowości do wyliczenia zdolności uwzględnia się przeważnie średni miesięczny zysk netto wyliczony za okres bieżącego roku, jak i za rok poprzedni. Wysokość zysku netto uwzględnianego do zdolności kredytowej jest również zależna od kondycji firmy w roku poprzednim w porównaniu do wyników w roku bieżącym. Dla przykładu w Pekao SA, jeżeli średni dochód za okres bieżący jest wyższy niż średni dochód za rok ubiegły, do wyliczeń uwzględniana jest mniejsza z wartości.

Bardzo podobnie akceptowany jest dochód, jeżeli kredytobiorca rozlicza się na podstawie Książki Przychodów i Rozchodów, różnica polega jedynie na innych zestawach dokumentów.

W przypadku rozliczania się kredytobiorcy na podstawie ryczałtu ewidencjonowanego do wyliczenia zdolności kredytowej przyjmuje się średni miesięczny dochód netto za rok ubiegły i rok bieżący (na podstawie ewidencji przychodów), który stanowi przeważnie:

• 15% średnich miesięcznych przychodów z działalności handlowej,

• 20% średnich miesięcznych przychodów z działalności mieszanej i produkcyjnej,

• 30% średnich miesięcznych przychodów z działalności usługowej.

Także w tym przypadku może obowiązywać zasada przyjmowania mniejszej wartości dochodu przy znaczących różnicach pomiędzy średniomiesięcznym dochodem netto za rok bieżący, a średniomiesięcznym dochodem netto za rok ubiegły.

Ostatnią formą rozliczania działalności gospodarczej jest karta podatkowa. Dochód uwzględniany do zdolności kredytowej jest ustalany na podstawie kwoty miesięcznego zryczałtowanego podatku określonego w decyzji US za bieżący rok podatkowy i stanowi wielokrotność tej kwoty. Jest to przeważnie sześciokrotność, chociaż spotyka się i większe przeliczniki, np. w PKO BP ośmiokrotność, a w Multibanku i mBanku dziewięciokrotność.

W przypadku ubiegania się o kredyt hipoteczny jako przedsiębiorca, należy dokładnie przeczesać rynek pod kątem naszego źródła dochodu i szczegółowo zbadać wymagania. Na rynku obowiązuje obecnie zasada: co bank, to obyczaj, warto więc poszukać kredytu istotnie „szytego na miarę”.

Autorzy:

- Jan Bijas

- Kamil Szlachcic

Spłata kredytu bezpośrednio w walucie – wady i zalety

W 2009 r. Komisja Nadzoru Finansowego wprowadziła Rekomendację S(II). Umożliwiła ona spłatę rat w walucie zaciągniętego kredytu. Dzięki temu osoby, posiadające kredyt w walucie obcej, mogą zmniejszyć wysokość rat, unikając po części kosztu spreadu walutowego w danym banku.

Zmiany zostały wprowadzone m.in. ze względu na spread walutowy, czyli różnicę między kursem kupna a kursem sprzedaży w wypłacie kredytu i jego spłacie. Poszczególne banki ustalają własne „widełki” cen kupna-sprzedaży i mogą je dowolnie zmieniać niezależnie od woli, a czasem i wiedzy klienta. Spread walutowy jest istotnym, choć ukrytym kosztem kredytu, stąd banki często wykorzystują tę możliwość dodatkowego zysku. Problem zawyżania kosztów walutowych zauważyła również Komisja Nadzoru Finansowego i w związku z tym podjęła kroki służące ograniczeniu swobody banków w tym zakresie.

Aby klient mógł spłacać raty w walucie obcej, będzie musiał podpisać z bankiem stosowny aneks. Koszt sporządzenia aneksu zależy od standardowego cennika usług bankowych i może wahać się w przedziale 100 – 500 zł.

Ważne! Bardzo ważne jest to, że zmiana sposobu regulowania rat może być dokonana tylko raz w okresie trwania umowy.

Ważne! Bardzo ważne jest to, że zmiana sposobu regulowania rat może być dokonana tylko raz w okresie trwania umowy.

Z praktycznego punktu widzenia spłacanie kredytu bezpośrednio w walucie będzie zależało od tego, czy klient posiada rachunek ROR w banku, w którym spłaca kredyt, czy tylko technicznyrachunek do spłaty kredytu. W pierwszym przypadku bank powinien umożliwić dokonywanie spłat kredytu bezpośrednio w gotówce. Natomiast w drugim przypadku niezbędne będzie otworzenie konta walutowego. Problemy operacyjne dotyczą również sytuacji, w której dana instytucja nie prowadzi obsługi kasowej (m.in. DnB Nord, GE Money Bank oraz mBanku). Klienci kredytowi tych banków będą mieli nie lada problem, ponieważ miejsca, w których spłata będzie możliwa, są znacząco ograniczone.

Zalety

- Niższy koszt spreadu walutowego

- Niższa miesięczna rata kredytu

- Nie podleganie polityce kursowej banku

Wady

- Konieczność comiesięcznego dokonywania transakcji kupna waluty obcej i wpłacanie kwoty raty do banku

- Dodatkowe koszty (aneks, opłata za prowadzenie konta walutowego itp.)

- Możliwość stosowania utrudnień ze strony banku (spłata rat wyłącznie w określonych oddziałach, ograniczona ilość kas)

Ważne! Elementem ryzyka zakupu waluty na własny rachunek są również źródła jej pochodzenia, czyli najczęściej kantory. Zastane na miejscu kursy należy dokładnie porównać z bankowymi, ponieważ może się okazać, że kurs w kantorze będzie mniej korzystny niż ten, który oferuje bank. Same kantory przewidując duży popyt na franka oraz euro nie wykluczają, że również u nich wysokość spreadu walutowego w długim terminie wzrośnie.

Ważne! Elementem ryzyka zakupu waluty na własny rachunek są również źródła jej pochodzenia, czyli najczęściej kantory. Zastane na miejscu kursy należy dokładnie porównać z bankowymi, ponieważ może się okazać, że kurs w kantorze będzie mniej korzystny niż ten, który oferuje bank. Same kantory przewidując duży popyt na franka oraz euro nie wykluczają, że również u nich wysokość spreadu walutowego w długim terminie wzrośnie.

Decydując się na spłatę rat kredytu w walucie obcej trzeba dokładnie przeliczyć, czy korzyści osiągnięte na pewno przewyższają koszt czasu poświęconego na wizyty w kantorach, jak i oddziałach banku. Rozwiązanie spłaty w walucie bezsprzecznie polecane jest natomiast osobom zarabiającym w EUR lub CHF, czyli walucie zaciągniętego kredytu.

Autorzy:

- Kamil Szlachcic

Czym jest scoring bankowy i jak mogę na niego wpłynąć?

Przy wnioskowaniu o kredyt hipoteczny zadajemy sobie często pytanie, dlaczego bank chce aż tyle o nas wiedzieć. Rozumiemy potrzebę dostarczenia zaświadczenia o dochodach, wyciągów bankowych czy deklaracji podatkowej.

Ale po co bank wymaga od nas podania liczby lat naszego stażu pracy, czy poziomu wykształcenia? Odpowiedzią na te wszystkie pytania jest ocena punktowa, czyli „credit scoring”, który stanowi nieodzowną część procesu kredytowego.

Wyobraźmy sobie, iż chcemy komuś pożyczyć kwotę 20 tys. zł na okres 5 lat. Z pewnością chcielibyśmy wiedzieć o potencjalnym pożyczkobiorcy jak najwięcej. Nie tylko, ile dochodu osiąga i gdzie mieszka, ale także kim jest, jakie jest jego wykształcenie, ile osób liczy jego rodzina. Ogólnie rzecz ujmując, chcielibyśmy ocenić szansę na terminową spłatę pożyczki. Podobnej analizy, tylko znacznie dokładniejszej, dokonują banki. Nic dziwnego – w końcu pożyczane kwoty idą często w setki tysięcy złotych.

Ważne! Scoring to ocena wiarygodności klienta oraz jego atrakcyjności dla banku. nic innego jak ocena wiarygodności klienta. Im scoring jest lepszy, tym szansa na terminową obsługę kredytu większa. Ocena punktowa opiera się na podstawie wypracowanej w banku metodologii, która stanowi know-how banku i precyzyjny sposób jej wyliczania jest cennie chronioną tajemnicą biznesową.

Ważne! Scoring to ocena wiarygodności klienta oraz jego atrakcyjności dla banku. nic innego jak ocena wiarygodności klienta. Im scoring jest lepszy, tym szansa na terminową obsługę kredytu większa. Ocena punktowa opiera się na podstawie wypracowanej w banku metodologii, która stanowi know-how banku i precyzyjny sposób jej wyliczania jest cennie chronioną tajemnicą biznesową.

Jednym z najbardziej istotnych aspektów przy ocenie punktowej jest historia kredytowa. Jak wiadomo, Biuro Informacji Kredytowej gromadzi dane historyczne nt. obsługi dotychczasowego zadłużenia. Oczywiście terminowa obsługa zadłużenia jest najbardziej korzystna. Kilkanaście lat temu, kiedy bankowość w Polsce intensywnie się rozwijała, najbardziej pożądani byli klienci bez zobowiązań, czyli z tzw. pustym BIK-iem. W ostatnich dwóch latach, tj. podczas kryzysu finansowego, wiele banków traktowało takich klientów jako mało wiarygodnych. Zdarzały się niejednokrotnie sytuacje, w których aby uzyskać kredyt hipoteczny trzeba było wykazać się pozytywną historią spłat chociażby mniejszych kwotowo kredytów gotówkowych lub nawet karty kredytowej.

Dość istotnym wskaźnikiem ocenianym przez instytucje finansowe jest również forma zatrudnienia oraz wysokość dochodów. Co do zasady, banki preferują klientów osiągających stabilne i regularne dochody, które mają zapewnić terminową spłatę kredytu. Lepszy scoring osiągną osoby zatrudnione na umowę o pracę na czas nieokreślony niż osoby osiągające dochód z tytułu umowy zlecenia, czy też prowadzące własną działalność gospodarczą. Dużą rolę odgrywa również zajmowane stanowisko, a także okres zatrudnienia (im dłuższy tym lepiej). Wyżej cenione są stanowiska kadry zarządzającej i pracowników wysoko wykwalifikowanych niż pracowników niewykwalifikowanych.,/p>

To, co w jednym banku potrafi wpłynąć pozytywnie na ocenę punktową, w innym ją zaniża.

Przykład: Takim przykładem jest status mieszkaniowy. O ile w Polbanku fakt wynajmowania mieszkania oznacza, iż jesteśmy samodzielni i zaradni oraz, że na wynajem nas po prostu stać, o tyle np. w BZ WBK oznacza ponoszenie dodatkowych wydatków i nie jest mile widziane.

Przykład: Takim przykładem jest status mieszkaniowy. O ile w Polbanku fakt wynajmowania mieszkania oznacza, iż jesteśmy samodzielni i zaradni oraz, że na wynajem nas po prostu stać, o tyle np. w BZ WBK oznacza ponoszenie dodatkowych wydatków i nie jest mile widziane.

Banki uwzględniają w ocenie punktowej dużo więcej innych czynników, jak np. długość miejsca zamieszkania pod aktualnym adresem, liczba osób na utrzymaniu, poziom wykształcenia, stan cywilny i inne. Coraz większą rolę odgrywa również scoring behawioralny, który uwzględnia dane zgromadzone w toku dotychczasowej współpracy z klientem. Banki coraz częściej przy podejmowaniu decyzji o przyznaniu kredytu wykorzystują także powszechnie dostępne informacje zawarte w Internecie, w tym także na portalach społecznościowych jak Nasza Klasa, Facebook czy LinkedIn. Źródło internetowe będzie w nadchodzących latach zresztą zyskiwało na ważności – w końcu zawarte tam zasoby informacji o nas, naszym życiu rodzinnym i karierze zawodowej stale rosną.

Lista czynników, które bank bierze pod uwagę przy podejmowaniu decyzji o przyznaniu kredytu jest bardzo długa. Niektóre z nich są statyczne i nie podlegają zmianie, na inne potrafimy wpłynąć, co umożliwia czynne przygotowanie się do kredytu. Nawet jeśli osiągnęliśmy zbyt niski poziom oceny punktowej w jednym banku, nie powinno się to przyczyniać do spuszczenia głowy – w końcu każda instytucja finansowa liczy scoring na swój własny sposób i to, co jest niemile widziane w jednym banku, może okazać się wysoce pożądane u konkurencji.

Autorzy:

- Romuald Pilitowski

- Jan Bijas

Budowa domu – lista wymaganych dokumentów kredytowych

Zakup domu na rynku wtórnym jest niewiele bardziej skomplikowany niż zakupu lokalu mieszkalnego. Kredytowanie budowy domu wymaga jednak znacznie więcej zaangażowania z powodu licznych wizyt w Urzędzie Miejskim, czy Urzędzie Gminy.

Pierwszym dokumentem, jaki należy złożyć jako załącznik wniosku kredytowego, jest potwierdzenie własności działki, na której stanąć ma dom. Najczęściej jest to akt przeniesienia własności (zakup lub darowizna). Jeżeli przed rozpoczęciem budowy wnioskodawca zamierza zakupić działkę, musi przedstawić dodatkowe dokumenty.

Aby zakupić działkę należy posiadać dokumenty takie jak przy zakupie domu na rynku wtórnym oraz:

- wypis z aktualnego miejscowego planu zagospodarowania przestrzennego z informacją o przeznaczeniu terenu pod zabudowę mieszkaniową,

lub

- decyzję o warunkach zabudowy i zagospodarowania terenu potwierdzającą możliwość realizacji na działce budowy nieruchomości.

Ważne! Nieodłącznym dokumentem jaki jest podstawą wszystkich kredytów hipotecznych jest aktualny odpis z Księgi Wieczystej. Pomimo że jest to dokument dostępny poprzez stronę internetową Ministerstwa Sprawiedliwości, wciąż należy go przedstawiać w formie papierowej.

Ważne! Nieodłącznym dokumentem jaki jest podstawą wszystkich kredytów hipotecznych jest aktualny odpis z Księgi Wieczystej. Pomimo że jest to dokument dostępny poprzez stronę internetową Ministerstwa Sprawiedliwości, wciąż należy go przedstawiać w formie papierowej.

W Urzędzie Miejskim lub Gminy do uzyskania są dwa dokumenty. Pierwszy to wypis i wyrys z rejestru gruntów. W wyjątkowych sytuacjach wyrys może zostać zastąpiony mapką ewidencyjną. Drugą rzeczą, po jaką należy udać się do urzędu, jest pozwolenie na budowę. Samo uzyskanie tego pozwolenia wiąże się z mozolnym procesem urzędniczym. Aby wniosek kredytowy został szybko i w komplecie złożony, należy więc pomyśleć o wizycie w urzędzie przynajmniej sześć tygodni wcześniej. Sporadycznie niektóre banki mogą wymagać udokumentowania dostępu do drogi publicznej danej działki.

Ważne! Gdy na zakupionej działce rozpoczęła się już budowa, należy pamiętać o przeniesieniu pozwolenia na budowę na nowego właściciela. Jeśli poprzedni właściciel posiadał pozwolenie na budowę, lecz nie rozpoczął inwestycji, decyzję można przenieść jedynie w przypadku, gdy nie zostaną dokonane zmiany projektu domu. W przeciwnym wypadku należy starać się o nowe pozwolenie. Pomimo, że projekt budowlany jest ściśle powiązany z wnioskiem o pozwolenie na budowę, należy przedstawić go w banku również wraz z wnioskiem kredytowym.

Ważne! Gdy na zakupionej działce rozpoczęła się już budowa, należy pamiętać o przeniesieniu pozwolenia na budowę na nowego właściciela. Jeśli poprzedni właściciel posiadał pozwolenie na budowę, lecz nie rozpoczął inwestycji, decyzję można przenieść jedynie w przypadku, gdy nie zostaną dokonane zmiany projektu domu. W przeciwnym wypadku należy starać się o nowe pozwolenie. Pomimo, że projekt budowlany jest ściśle powiązany z wnioskiem o pozwolenie na budowę, należy przedstawić go w banku również wraz z wnioskiem kredytowym.

Prawo budowlane zobowiązuje wykonawcę do założenia dziennika budowy przed rozpoczęciem prac. Wnioskodawca w banku składa jedynie pierwszą stronę tego dokumentu, która zawiera informację o tym jaki organ wydał dziennik oraz kto pełni funkcje kierownika robót. Gdy kredyt uruchamiany jest w transzach, każdorazowo, przed wypłatą kolejnej, należy przedłożyć kolejne, uzupełnione strony dziennika.

Jeżeli inwestor zdecydował się na zlecenie wykonania budowy generalnemu wykonawcy bank wymaga przedstawienia umów z nim zawartych. Dodatkowo, każdy harmonogram prac czy kosztorys budowy musi w takim wypadku być podpisany przez osobę wskazaną przez wykonawcę. W przypadku gdy budowa przeprowadzana jest metodą gospodarczą, zazwyczaj wszystkie dokumenty podpisuje wnioskodawca.

Nieodłącznie, wniosek kredytowy musi zawierać wycenę działki ze wskazaniem wartości na chwilę obecną oraz po zakończeniu inwestycji. Dokument taki – operat szacunkowy – sporządza na zlecenie banku lub wnioskodawcy rzeczoznawca majątkowy. Bardzo często banki posiadają własne listy akceptowanych rzeczoznawców, więc należy wcześniej sprawdzić czy osoba która została wybrana jest na niej obecna.

W praktyce, budowa domu ze środków pochodzących z kredytu, jest jedną z bardziej skomplikowanych spraw kredytowych. Bardzo często zdarza się, że od uzyskania pozwolenia na budowę, do momentu wbicia przysłowiowej pierwszej łopaty, upływa sporo czasu. Sprawa ta wymaga sporej cierpliwości i warto przy niej wspomóc się radą eksperta kredytowego.

Autorzy:

- Michał Wójtowicz

Czy cross-selling rzeczywiście obniża koszty kredytu?

Każda instytucja, nie tylko finansowa, gdy pozyska klienta, dąży do sprzedaży w ramach jednej usługi, kilku swoich produktów. Nie inaczej jest przy kredytach hipotecznych, gdzie sprzedaż wiązana jest wszechobecna.

Cross-selling przyjmuje różne formy, często powiązane z kampaniami promocyjnymi. Typową formą, jest sprzedaż po niższej cenie pakietu usług lub produktów. Zdarza się, że zakupiony „komplet” może kosztować więcej niż poszczególne jego elementy nabyte osobno. Dlatego należy sprawdzić zarówno koszt jak i przydatność dodatkowych produktów zanim skorzysta się z danej promocji. W przypadku wnioskowania o kredyt wygląda to bardzo podobnie.

Produktów dodatkowych, w branży finansowej, jest bardzo dużo. Część z nich, w oczywisty sposób, może obniżyć koszty kredytowe, a pozostałe, w zależności od ich przeznaczenia, mogą być drogie i bardzo mało wnosić do warunków na jakich udzielony zostanie kredyt.

Praktycznie każdy bank oferuje wnioskodawcom, obniżenie marży kredytu, za otwarcie konta w danym oddziale. Tutaj nie potrzebna jest dokładna analiza kosztów, ponieważ obniżka jest znaczna, waha się w przedziale 0,5 – 1 punktu procentowego, a koszt prowadzenia konta jest niewielki. Może wiązać się to również z przelewaniem wynagrodzenia na nowe konto lub miesięcznym zasilaniem go odpowiednią kwotą pieniędzy. Nie zmienia to faktu, że wciąż się to opłaca.

Innym produktem, możliwym do nabycia w ramach cross-sellingu, jest karta kredytowa. Jej koszt jest porównywalny do kosztu obsługi konta, ale obniżka na marży jest dużo mniejsza i mieści się w granicach 0,1 – 0,3 p.p. W tym wypadku również korzystnie wpływa to na warunki kredytu małym nakładem finansowym. Kryteria jakie należy spełnić, aby obniżka marży była utrzymana są różne. Zazwyczaj wymagany jest dokonanie kilku transakcji miesięcznie lub zachowanie określonego obrotów na karcie. W nielicznych tylko przypadkach można z karty w ogóle nie korzystać.

Ważne! Często eksperci kredytowi namawiają do wzięcia różnego typu produktów inwestycyjnych, aby w ten sposób obniżyć oprocentowanie kredytu. Produkt ten polega na opłaceniu miesięcznej składki na zakup jednostek funduszy inwestycyjnych przez długi okres czasu, od 5 nawet do 30 lat. Jej wysokość zależy od wnioskowanej kwoty kredytu.

Ważne! Często eksperci kredytowi namawiają do wzięcia różnego typu produktów inwestycyjnych, aby w ten sposób obniżyć oprocentowanie kredytu. Produkt ten polega na opłaceniu miesięcznej składki na zakup jednostek funduszy inwestycyjnych przez długi okres czasu, od 5 nawet do 30 lat. Jej wysokość zależy od wnioskowanej kwoty kredytu.

Wcześniejsza likwidacja lub zaprzestanie opłacania składek, skutkuje utratą dużej części wpłaconych już pieniędzy oraz podniesieniem marży kredytu. Opłacalność tego typu zabiegu zależy od podejścia danego klienta. Jeżeli wpłacane środki traktuje się jako koszt, to wysokość składki zapewne będzie dużo wyższa niż różnica w wysokości raty wynikająca z obniżonej marży. Jednak, jeżeli potraktuje się to jako formę oszczędzania pieniędzy np.: na emeryturę, to można rozpatrzeć skorzystanie z takiego dodatku do przyszłego zobowiązania.

Kredyty hipoteczne nieodłącznie występują razem z branżą ubezpieczeniową. Przy cross-sellingu również można się spotkać z ofertą polepszenia warunków kredytu, gdy wykupione zostanie ubezpieczenie. Tego typu usług na rynku jest bardzo dużo. Najczęściej spotykane są ubezpieczenie od utraty pracy, na życie oraz ubezpieczenie nieruchomości. Te ostatnie jest obowiązkowe przy każdym kredycie mieszkaniowym, jednak kredytobiorca ma dowolność w kwestii wyboru ubezpieczyciela. Gdy zdecyduje się na tego proponowanego przez bank, może w niektórych ofertach mieć to korzystny wpływ na marżę. Jeśli chodzi o drugi rodzaj usługi jakim jest ubezpieczenie na życie, to opłacalność zależy od oferty. Zdarzają się takie, które są opłacalne (m.in. oferta Millennium z 1 sierpnia 2010 – obniżka marży o 0,5 p.p. przy składce miesięcznej 20 zł na każde 100 tys. zł kredytu) oraz takie które mocno windują koszt kredytu (m.in. Lukas Bank 1 lipca 2010 – obniżka marży do 0,5 p.p., składka 30 zł na każde 100 tys. zł kredytu). Niektóre banki warunkują uruchomienie kredytu przedstawieniem polisy na życie.

Ważne! Ubezpieczenie od utraty pracy jest najczęściej mało opłacalne, jeżeli w ogóle. Patrząc pod kątem korzyści płynących z posiadania takiej polisy, również niewiele ona wnosi. Wypłata świadczenia, w ramach tego ubezpieczenia, jest uwarunkowana takimi zapisami, że w praktyce bardzo rzadko się zdarza.

Ważne! Ubezpieczenie od utraty pracy jest najczęściej mało opłacalne, jeżeli w ogóle. Patrząc pod kątem korzyści płynących z posiadania takiej polisy, również niewiele ona wnosi. Wypłata świadczenia, w ramach tego ubezpieczenia, jest uwarunkowana takimi zapisami, że w praktyce bardzo rzadko się zdarza.

Nie łatwo, patrząc na ilość dostępnych produktów, wybrać te które pozwolą na faktyczne obniżenie kosztów kredytu w ramach sprzedaży wiązanej. Wybierać należy rozsądnie, z dokładną kalkulacją i niekoniecznie pod dyktando pracownika banku. Zasada “im więcej tym lepiej”, w tym wypadku, działa tylko w jedną stronę – na korzyść banku.

Autorzy:

- Michał Wójtowicz

Jak rosną koszty kredytu kiedy prowizja = 0% ?

Kampanie reklamowe banków, często zachęcają do wybrania właśnie ich produktu hipotecznego hasłem – “0% prowizji”. Czy tkwi w tym jakiś haczyk? Czy faktycznie istnieją banki niepobierające tej opłaty pod żadną postacią?

Prowizja, jako najbardziej przez klientów rozpoznawalny koszt kredytu, może w różny sposób zostać zastąpiona lub ukryta w danym produkcie kredytowym. Ponieważ umowa kredytowa jest skomplikowanym dokumentem, laik może nie zauważyć, że bank narzuca mu pewien koszt de facto bez jego wiedzy.

Najczęściej, opłata ta występuje pod postacią ubezpieczeń od utraty pracy lub życia. Od dłuższego czasu taką praktykę stosują banki grupy BRE (mBank, Multibank), dodając kilka ubezpieczeń wliczonych w ratę kredytu. Dodatkowo, składkę ubezpieczeniową za dwa lata należy opłacić z góry – co stanowi znaczący koszt początkowy kredytu. Oczywiście nikt nie zmusza kredytobiorcy do podpisania tych warunków, jednak w przypadku odmowy skorzystania z pakietu ubezpieczeń, wzrost marży i wysoka prowizja za udzielenie kredytu sprawiają, że warunki kredytowe znacząco się pogarszają.

Drugą możliwość manipulacji daje ubezpieczenie niskiego wkładu własnego. UNWW zostało wprowadzone w momencie ogłoszenia przez Komisję Nadzoru Finansowego rekomendacji dotyczącej kredytów udzielanych, gdy kredytobiorca nie posiada środków własnych lub ich udział jest niski. Zazwyczaj naliczany jest procentowo od brakującego wkładu własnego (min. 10% wartości nieruchomości w przypadku PLN, a 20% w przypadku walut obcych). Jednak np. Bank PeKaO SA pobiera ubezpieczenie niskiego wkładu w postaci procentu zarówno od brakującego wkładu własnego, jak i od kwoty kredytu. Można więc stwierdzić, że instytucja z żubrem pobiera dodatkową prowizję za udzielenie kredytu, gdy klient posiada niewiele lub w ogóle środków własnych.

Ważne! Mechanizmy rządzące obecnie rynkiem kredytowym ułatwiają ukrycie prowizji. Gdy kredyt udzielany jest w walucie obcej, konsument może być narażony na wykorzystanie spreadu walutowego (różnica pomiędzy kursem kupna a kursem sprzedaży waluty) jako pseudoprowizji. Rozkładając spread walutowy nierównomiernie względem średniego kursu NBP, bank może zaniżyć cenę zakupu waluty, przez co wartość kredytu wyrażonego w walucie będzie wyższa. Zabieg ten jest trudny do wykrycia, może się więc zdarzyć, że pracownik, który przedstawia daną ofertę, sam nie będzie wiedział, że jest on stosowany.

Ważne! Mechanizmy rządzące obecnie rynkiem kredytowym ułatwiają ukrycie prowizji. Gdy kredyt udzielany jest w walucie obcej, konsument może być narażony na wykorzystanie spreadu walutowego (różnica pomiędzy kursem kupna a kursem sprzedaży waluty) jako pseudoprowizji. Rozkładając spread walutowy nierównomiernie względem średniego kursu NBP, bank może zaniżyć cenę zakupu waluty, przez co wartość kredytu wyrażonego w walucie będzie wyższa. Zabieg ten jest trudny do wykrycia, może się więc zdarzyć, że pracownik, który przedstawia daną ofertę, sam nie będzie wiedział, że jest on stosowany.

W części ofert można zamienić prowizję od udzielenia kredytu na podwyższenie marży. Kwestia opłacalności takiej zamiany jest niejednoznaczna, ponieważ zależy od okresu w jakim planowana jest całkowita spłata kredytu. Przy krótkich okresach, nawet drastyczna podwyżka marży, może być lepszym rozwiązaniem niż płacenie prowizji. Przy długich natomiast, początkowy koszt prowizji rozkłada się na znacznie większą liczbę okresów i staje się marginalnym kosztem kredytu.

Konsument, wybierając ofertę instytucji finansowej często kieruje się właśnie prowizją, jako wyznacznikiem atrakcyjności. Patrząc jednak na długość okresu kredytowego, dochodzącego do 30 lat, prowizja jest niskim kosztem w porównaniu do np. odsetek kredytu. W większości banków możemy podwyższyć kwotę kredytu o wartość prowizji, przez co będzie ona mniej odczuwalna. Przy wyższych kwotach kredytu można również negocjować indywidualne stawki prowizji. Wbrew pozorom nie dotyczy to tylko kredytów wielomilionowych.

Banków, w których nie ponosi się kosztów początkowych w postaci prowizji, jest jak na lekarstwo. Oferty kredytów, jak i promocje, zmieniają się bardzo szybko, aby więc faktycznie skorzystać na promocji „0% prowizji” należy bardzo szczegółowo śledzić rynek kredytów. Jeżeli nie mamy na to czasu, warto dokładnie przeanalizować przedstawioną przez bank umowę, ponieważ, jak mówi przysłowie, diabeł tkwi w szczegółach.

Autorzy:

- Jan Bijas

- Michał Wójtowicz

Ubezpieczenia w ramach umowy kredytowej – ochrona a ukryte koszty

Przy wyborze kredytu na ogół sugerujemy się najbardziej widocznymi kosztami: oprocentowaniem i prowizją. W praktyce zdarza się, że większym od prowizji kosztem są ubezpieczenia, których banki z reguły nie eksponują w ofertach.

Przy kredytach mieszkaniowych kredytobiorca spotyka się z wieloma rodzajami ubezpieczeń, które możemy podzielić na ubezpieczenia obligatoryjne oraz dodatkowe.

Ubezpieczenia obligatoryjne

Do standardowych rodzajów ubezpieczeń pierwszej kategorii należą:

-

ubezpieczenie pomostowe- obowiązujące do momentu uzyskania wpisu hipoteki banku do Księgi Wieczystej kredytowanejnieruchomości. Składka ubezpieczenia pomostowego wyrażona jest przeważnie w postaci dodatkowej marży z reguły od 0,5% do 2%.

-

ubezpieczenie brakującego wkładu własnego– rekomendacja S(II) nakłada obowiązek ubezpieczenia brakującego wkładu własnego, jeżeli kredytobiorca nie dysponuje wkładem własnym w wysokości co najmniej 20% przy kredytach walutowych oraz 10% w przypadku kredytów w PLN. Składka na to ubezpieczenie liczona jest przeważnie jako procent od różnicy pomiędzy wkładem własnym wymaganym a posiadanym. Ubezpieczenie płacone jest do momentu nadpłacenia kapitału stanowiącego brakujący wkład własny. Przy wyborzeofertykredytu należy zwrócić uwagę, czy składka na ubezpieczenie jest pobierana jednorazowo, czy regularnie, np. co 3 lub 5 lat. Niezależnie od opcji należy śledzić poziom kapitału kredytu, aby w momencie przekroczenia danego progu LTV niezwłocznie poinformować bank i zażądać zaprzestania pobierania opłaty lub nawet zwrotu części poniesionych środków.

Przykład: Zaciągamy kredyt w PLN na 300 tys. zł bez wkładu własnego (LTV=100%). Bank pobierze opłatę za ubezpieczenie brakującego wkładu własnego w wysokości np. 3,5% za 5 lat ubezpieczenia z góry. Opłata 3,5% dotyczy 10% kwoty kredytu, ponieważ właśnie taki poziom ustaliła Komisja Nadzoru Finansowego. Koszt ubezpieczenia niskiego wkładu własnego wyniesie więc:

Przykład: Zaciągamy kredyt w PLN na 300 tys. zł bez wkładu własnego (LTV=100%). Bank pobierze opłatę za ubezpieczenie brakującego wkładu własnego w wysokości np. 3,5% za 5 lat ubezpieczenia z góry. Opłata 3,5% dotyczy 10% kwoty kredytu, ponieważ właśnie taki poziom ustaliła Komisja Nadzoru Finansowego. Koszt ubezpieczenia niskiego wkładu własnego wyniesie więc:

300 tys. x 10% x 3,5% = 1050 zł

-

ubezpieczenie nieruchomości– banki zabezpieczając się na nieruchomości wymagają, by była ona ubezpieczona od ognia i innych zdarzeń losowych. Kredytobiorca musi dokonać cesji polisy ubezpieczeniowej na rzecz banku, aby to bank w razie nieszczęścia otrzymał odszkodowanie. Przeważnie instytucje pozostawiają kredytobiorcy możliwość wyboru ubezpieczyciela, co niejednokrotnie jest tańsze niż wybór Towarzystwa współpracującego z bankiem. Należy pamiętać, że ubezpieczenie od ognia i innych zdarzeń losowych nie obejmuje swoim zakresem ruchomości stanowiących wyposażenie mieszkania.

Ubezpieczenia dodatkowe

W ramach cross-sellingu, czyli sprzedaży produktów pobocznych przy okazji zakupu produktu głównego, banki często oferują różnorodne ubezpieczenia dodatkowe. Wśród nich można wymienić m.in.: ubezpieczenie na życie i ubezpieczenie do ryzyka utraty pracy. Decydując się na dodatkowe produkty sprzedawane w pakiecie z kredytem, warto przeanalizować nie tylko ich opłacalność (zazwyczaj zastosowanie ubezpieczenie na życie zastępuje prowizję), ale także ich przydatność (spod ubezpieczenia od utraty pracy wyjęte są często zwolnienia za porozumieniem stron i o charakterze dyscyplinarnym, co pokrywa prawie 90% rynkowych przypadków).

Standardowo można przyjąć, że obecna tendencja na rynku kieruje oferty kredytowe bardziej w stronę ubezpieczeń jako alternatywy do prowizji, niż rzeczywistych korzyści synergii bankowości z ubezpieczeniami. Wybierając kredyt należy więc zwrócić uwagę, czy mamy do czynienia z ubezpieczeniem obligatoryjnym, czy fakultatywnym i od tych drugich trzymać się jak najdalej.

Autorzy:

- Kamil Szlachcic

Kredyt hipoteczny dla obcokrajowca

Kredyt hipoteczny wśród obcokrajowców cieszy się coraz większą popularnością. Niestety często napotykają oni na problemy z jego uzyskaniem w polskich bankach. Niejednokrotnie wiąże się to ze straconym czasem lub dodatkowymi wymogami.

Po przystąpieniu Polski do Unii Europejskiej nastąpił wzrost zainteresowania rynkiem nieruchomości przez cudzoziemców. Można ich podzielić na dwie grupy. Pierwsza to ludzie, który mieszkają i uzyskują dochody w Polsce (rezydenci). Druga to osoby, które w Polsce mieszkają, ale dochody uzyskują za granicą. Na drugą opcję banki przystają niestety bardzo niechętne. Można jednak zaobserwować, że instytucje finansowe dostrzegają coraz częściej cudzoziemców, jako potencjalnych nabywców swoich produktów hipotecznych. Część z nich udostępnia nawet instrukcje kredytowe i formularze bankowe w języku angielskim.

Ważne! Podczas poszukiwania korzystnej oferty, należy pamiętać, że każdy bank stawia odmienne warunki kredytobiorcy. Zdarza się, że obcokrajowcy będą musieli posiadać wyższą zdolność kredytową, niższe LTV, bądź zostanie im skrócony okres maksymalnego kredytowania.

Ważne! Podczas poszukiwania korzystnej oferty, należy pamiętać, że każdy bank stawia odmienne warunki kredytobiorcy. Zdarza się, że obcokrajowcy będą musieli posiadać wyższą zdolność kredytową, niższe LTV, bądź zostanie im skrócony okres maksymalnego kredytowania.

Niezależnie od grupy, do której należy kredytobiorca, razem z wnioskiem kredytowym będzie trzeba przedłożyć dokumenty finansowe kredytobiorcy i nabywanej nieruchomości. Część banków wymaga także informacji z zagranicznego odpowiednika polskiego raportu BIK.

Trzeba pamiętać, że „lista” dokumentów jest uzależniona od miejsca pracy i zamieszkania kredytobiorcy. Jeżeli osoba ubiegająca się o kredyt mieszka i pracuje za granicą, powinna do wniosku kredytowego dołączyć: umowę o pracę, zaświadczenie o dochodach wystawione przez pracodawcę, zeznanie podatkowe mające charakter zeznania PIT oraz historię rachunku bankowego za wyznaczony okres.

Ważne! Większość banków wymaga, aby wszystkie dokumenty były przetłumaczone na język polski przez tłumacza przysięgłego.

Ważne! Większość banków wymaga, aby wszystkie dokumenty były przetłumaczone na język polski przez tłumacza przysięgłego.

Jedynie w niektórych sytuacjach instytucje umożliwiają złożenie dokumentów w języku obcym (np. DnB Nord- angielskim).

Należy również zwrócić uwagę, że procedury dotyczące obywateli państw, należących do Unii Europejskiej są nieco uproszczone. Wynika to z faktu, że obywatele innych państw muszą udokumentować swoje prawo pobytu w Polsce, a także niejednokrotnie przedstawić zezwolenie ministerstwa MSWiA na zakup mieszkania.

Najmniejsze problemy z uzyskaniem kredytu napotka cudzoziemiec uzyskujący dochody w Polsce. W znakomitej większości wypadków, banki będą traktowały taką osobę identycznie jak obywatela Polski.

W przypadku uzyskiwania dochodów za granicą, możemy zauważyć zróżnicowane podejście banków do klientów. Na przykład PKO BP i BGŻ teoretycznie nie określają krajów, z których akceptują źródło dochodów i jest to rozpatrywane indywidualnie. Z kolei PEKAO SA, Deutsche Bank ograniczają się tylko do krajów UE. Są również banki, w których kredytu, jako obcokrajowiec z dochodami za granicą, w ogóle nie uzyskamy (np. Lukas Bank czy Polbank).

Osoby, które uzyskują zarobki za granicą muszą, przy wyborze konkretnego banku, zwrócić uwagę na dwie rzeczy. Pierwszą jest maksymalny stosunek kwoty kredytu do wartości nieruchomości (LTV). Tylko niektóre banki umożliwiają sfinansowanie nieruchomości w 100% (PKO BP). Często oscyluje to między 60% a 70% (Millennium, Nordea). Należy jednak pamiętać, że mimo iż jest możliwe skredytowanie nieruchomości w 100%, to znacznie łatwiej będzie uzyskać kredyt po wniesieniu wkładu własnego. Drugą rzeczą jest maksymalny okres kredytowania. W przypadku cudzoziemca może on zostać skrócony ze standardowych 30 lat, do na przykład 20 (Kredyt Bank).

Przy wyborze ofert należy pamiętać, że każdy wniosek kredytowy rozpatrywany jest indywidualnie. Bank ma prawo ocenić osobę z zagranicy jako klienta o podwyższonym ryzyku. W takim przypadku decyzja kredytowa może okazać się negatywna, albo warunki – znacznie gorsze.

Oferta dla cudzoziemców ma też często charakter zwyczajnie marketingowy, czyli w teorii jest, a w praktyce jej nie ma. Prawdziwe podejście banku klaruje się jednak dopiero w momencie złożenia wszystkich dokumentów i otrzymania decyzji kredytowej. Prowadzi to do przedwczesnych nadziei i licznych frustracji, dlatego dobrze jest się poradzić przy wyborze kredytu doświadczonej osoby, np. eksperta kredytowego lub znajomych, którzy już taki kredyt uzyskali.

Autorzy:

- Krzysztof Kubarski

Kredyt walutowy denominowany a indeksowany

Kredyt w walucie obcej to nie tylko niższe oprocentowanie i niższe raty, lecz również ryzyko silnej zwyżki kursu walutowego. Szczególnie przy uruchomieniu kredytu. Jak bardzo nasz dług może się zmienić od podpisania umowy kredytowej do jej wypłaty zależy od tego, czy kredyt jest denominowany czy indeksowany.

Zaciągając kredyt w walucie obcej nie mamy na rynku polskim możliwości otrzymania środków w danej walucie, a jedynie przeliczoną z EUR czy CHF kwotę w rodzimych złotówkach. W zależności od banku kurs, po którym owe środki są uruchamiane, bywa diametralnie różny.

Istnieją dwa sposoby określania kwoty kredytu w walucie obcej. Pierwszy z nich to kredyt denominowany. Wysokość kredytu w walucie obcej ustalana jest w dniu przygotowania umowy kredytowej po kursie kupna z tego dnia, natomiast uruchomienie kredytu następuje również po kursie kupna, jednakże już z dnia uruchomienia.

Średnio banki uruchamiają kredyty w przeciągu ok. 5 dni od momentu złożenia dyspozycji i spełnienia warunków, nałożonych przez analityka. W tym czasie kurs walutowy może ulec zmianie, przez co istnieje możliwość powstania niedoboru środków z kredytu (przy umocnieniu się złotówki), czy nadwyżki (przy osłabieniu się waluty polskiej).

Środki z nadwyżki przeważnie przeznaczane są na nadpłatę kredytu, co powoduje zmniejszenie zobowiązania. Niedobór kredytobiorca musi jednak pokryć z gotówki, co prowadzi do powstania (często nieplanowanego) kosztu początkowego.

Przykład: Załóżmy, iż uzyskaliśmy kredyt w EUR na kwotę 400 tys. zł. W dniu przygotowania umowy kredytowej kurs kupna EUR w danym banku wynosił 4 zł, co po przeliczeniu równa się wysokości 100 tys. EUR. Uruchomienie środków z kredytu nastąpiło 5 dni później. W międzyczasie złotówka umocniła się do EUR, a kurs kupna w banku spadł z 4 zł na 3,80 zł. W takiej sytuacji bank wypłaci kredyt już po nowym kursie, czyli będzie to 100 tys. EUR x 3,80 zł = 380 000 zł. Łatwo zauważyć, że powstał niedobór środków w wysokości 20.000 zł, który kredytobiorca musi pokryć z własnej kieszeni.

Przykład: Załóżmy, iż uzyskaliśmy kredyt w EUR na kwotę 400 tys. zł. W dniu przygotowania umowy kredytowej kurs kupna EUR w danym banku wynosił 4 zł, co po przeliczeniu równa się wysokości 100 tys. EUR. Uruchomienie środków z kredytu nastąpiło 5 dni później. W międzyczasie złotówka umocniła się do EUR, a kurs kupna w banku spadł z 4 zł na 3,80 zł. W takiej sytuacji bank wypłaci kredyt już po nowym kursie, czyli będzie to 100 tys. EUR x 3,80 zł = 380 000 zł. Łatwo zauważyć, że powstał niedobór środków w wysokości 20.000 zł, który kredytobiorca musi pokryć z własnej kieszeni.

Drugim rodzajem kredytu walutowego jest kredyt indeksowany. Polega on na przeliczeniu danej kwoty kredytu w PLN na walutę obcą w momencie uruchomienia kredytu.

Przykład: Uzyskaliśmy kredyt w wysokości 400 tys. zł przy kursie kupna EUR wynoszącym 4 zł. Nasze zobowiązanie będzie wynosiło 100 000 EUR. Uruchomienie środków z kredytu nastąpiło 5 dni później. W międzyczasie złotówka umocniła się do EUR, a kurs kupna w banku spadł z 4 zł na 3,80 zł. W takiej sytuacji bank wypłaci kredyt po nowym kursie, kwota pozostaje jednak niezmieniona i będzie w dalszym ciągu wynosiła 400 tys. zł. Zmienia się natomiast saldo zadłużenia w walucie, które ustalamy po nowym kursie, czyli 400 tys. / 3,80 = 105 263 EUR.

Przykład: Uzyskaliśmy kredyt w wysokości 400 tys. zł przy kursie kupna EUR wynoszącym 4 zł. Nasze zobowiązanie będzie wynosiło 100 000 EUR. Uruchomienie środków z kredytu nastąpiło 5 dni później. W międzyczasie złotówka umocniła się do EUR, a kurs kupna w banku spadł z 4 zł na 3,80 zł. W takiej sytuacji bank wypłaci kredyt po nowym kursie, kwota pozostaje jednak niezmieniona i będzie w dalszym ciągu wynosiła 400 tys. zł. Zmienia się natomiast saldo zadłużenia w walucie, które ustalamy po nowym kursie, czyli 400 tys. / 3,80 = 105 263 EUR.

W przypadku kredytu indeksowanego kwota kredytu wyrażona w PLN o jaką wnioskowaliśmy, będzie równa kwocie PLN uruchomionej niezależnie od wahań kursowych.

Ważne! Rodzaj kredytu walutowego jest szczególnie ważny, gdy kredyt wypłacany jest w transzach. Przy kredycie denominowanym wydłużając okres pomiędzy podpisaniem umowy kredytowej, a uruchomieniem kolejnej transzy kredytobiorca jest bardziej narażony na wahania kursowe. Większe jest wtedy prawdopodobieństwo wystąpienia niedoboru środków z kredytu. Szczególnie przy finansowaniu budowy domu, gdzie transze kredytu są uruchamiane w sporym odstępie czasu, zaleca się unikanie kredytów denominowanych, nawet kosztem wyższej marży.

Ważne! Rodzaj kredytu walutowego jest szczególnie ważny, gdy kredyt wypłacany jest w transzach. Przy kredycie denominowanym wydłużając okres pomiędzy podpisaniem umowy kredytowej, a uruchomieniem kolejnej transzy kredytobiorca jest bardziej narażony na wahania kursowe. Większe jest wtedy prawdopodobieństwo wystąpienia niedoboru środków z kredytu. Szczególnie przy finansowaniu budowy domu, gdzie transze kredytu są uruchamiane w sporym odstępie czasu, zaleca się unikanie kredytów denominowanych, nawet kosztem wyższej marży.

Ubiegając się o kredyt w walucie obcej należy dokładnie sprawdzić, o jaki rodzaj kredytu się wnioskuje oraz czy jest to najbardziej korzystny wariant finansowania transakcji.

Kredyt denominowany znajdziemy m.in. w: PKO BP, Deutsche Banku i BOŚ.

Kredyt indeksowany oferują natomiast m.in.: mBank, Kredyt Bank, DnB Nord, Alior Bank, BGŻ, BZ WBK, Polbank, Multibank oraz od niedawna, Nordea Bank.

Autorzy:

- Kamil Szlachcic

Mechanizm bilansujący w kredycie

Czy zastanawiałeś się kiedyś po co płacić odsetki od całego kredytu, skoro posiadasz znaczące środki na koncie w tym samym banku? Masz wolne środki, chciałbyś zmniejszyć wysokość raty, ale bez nadpłacania kredytu?

Rozwiązaniem może być mechanizm bilansujący. Sprawdź gdzie i na jakich warunkach możesz z niego skorzystać.

Załóżmy, że spłacamy kredyt mieszkaniowy w wysokości 300 tys. zł. Równocześnie na lokacie w tym samym banku posiadamy środki w wysokości 50 tys. zł. Nie chcemy nadpłacać kredytu kwotą 50 tys. zł, ponieważ są to środki przeznaczone na tzw. „czarną godzinę”. Z drugiej strony chcielibyśmy płacić odsetki od jedynie wykorzystanej kwoty kredytu, podobnie jak ma to miejsce w przypadku limitu w rachunku.

Dość ciekawym rozwiązaniem jest w tym przypadku mechanizm bilansujący. Umożliwia on spłacanie odsetek jedynie od faktycznie wykorzystanej kwoty kredytu – w tym przypadku od 250 tys. zł. Płacenie odsetek od pomniejszonej kwoty kredytu wygląda bardzo atrakcyjnie. Jest jednak jeden problem. Mechanizm bilansujący kosztuje – i to niemało.

W popularnym i znanym z niskich opłat mBanku, korzystanie z mechanizmu bilansującego kosztuje bagatela… 2% kwoty kredytu. Jest to wprawdzie opłata jednorazowa, ale bez wątpienia nie zwróci się nam szybko. Dodatkowo warunkiem aktywacji mechanizmu jest posiadanie na koncie podstawowym, kwoty nie mniejszej niż największa rata kapitałowo-odsetkowa, wynikająca z harmonogramu kredytu.

W przypadku MultiBanku koszt tego rozwiązania jest również dość znaczny. Od osób, które zaciągnęły kredyt hipoteczny począwszy od kwietnia 2009 r., a także nowych klientów, bank pobierze opłatę za prowadzenie rachunku bilansującego w wysokości 99 zł miesięcznie (dla pozostałych osób prowadzenie rachunku jest darmowe). W tej instytucji finansowej również obowiązuje limit minimalnej kwoty posiadanej na koncie głównym – jest on równy wysokości najbliższej raty kapitałowo-odsetkowej (chyba, że ustalimy większy limit).

Trzecim bankiem, który umożliwia bilansowanie kredytu i depozytów jest bank PKO BP. W tym przypadku nie ma żadnej opłaty miesięcznej, ani prowizji za udostępnienie takiego rozwiązania. Natomiast oprocentowanie takich kredytów jest wyższe o 0,5 punktu procentowego. Warto nadmienić, iż o mechanizm bilansujący w PKO BP można wnioskować jedynie przy okazji aplikowania o kredyt hipoteczny. Nie ma niestety możliwości włączenia tej usługi dla już spłacanych kredytów.

Podsumowując można powiedzieć, że mechanizm bilansujący przy kredycie hipotecznym jest rozwiązaniem bardzo ciekawym. Łączy on zalety płacenia mniejszych odsetek (jak w przypadku nadpłacania kredytu) oraz posiadania wolnych środków (jak w przypadku odkładania nadwyżek finansowych). Jednak konkurencja międzybankowa na tym polu jest bardzo niska, a w związku z tym ceny są wysokie. W takich realiach ciężko jest osiągnąć korzyści dzięki mechanizmowi bilansującemu. Aktualnie przydatność tego rozwiązania ma raczej wymiar promocyjny dla banku, niż ekonomiczny dla przeciętnego Kowalskiego.

Autorzy:

- Romuald Pilitowski

Dochody niepowiększajace zdolności kredytowej

Rozważając ubieganie się o kredyt jednym z pierwszych i najważniejszych kroków jest określenie zdolności kredytowej. Jej podstawą kalkulacyjną są zarobki, które regularnie zasilają nasze konto. Nie zawsze jednak to, co wpływa na nasz rachunek, stanowi dochód.

Wynagrodzenie ma u każdego z nas nieco inną formą. Część osób uzyskuje dochód wyłącznie z umowy o pracę, część dodatkowo otrzymuje premie, a część, oprócz zarobków podstawowych, otrzymuje jeszcze dodatkowe świadczenia, np. z tytułu najmu. Ważne jest jednak aby sprawdzić, czy wszystkie środki, które uznajemy za nasz dochód, uznawane są również przez instytucje finansujące.

Banki standardowo akceptują każdy rodzaj dochodu, o ile:

- na charakter stały (comiesięczny)

- jest legalny (odprowadzane są od niego podatki i składki)

- nie ma przeciwwskazań do jego otrzymywania w przyszłości (np. nie jesteśmy w okresie wypowiedzenia).

Poniżej przedstawiona została lista najczęściej nieakceptowanych źródeł dochodów:

- alimenty – jako składnik dochodu nie zostaną zaakceptowane, jednakże w niektórych bankach, istnieje możliwość nie uwzględniania dziecka w miesięcznych kosztach utrzymania,

- stypendia,

- zasiłki dla bezrobotnych,

- zasiłki wychowawcze,

- zasiłki opiekuńcze,

- renty na czas określony,

- zysk ze sprzedaży akcji i innych papierów wartościowych,

- diety na delegacje,

- ryczałt na samochód,

- dodatki mieszkaniowe, na przedszkole i o podobnych charakterze,

- dochody z tyt. zajmowania się/opieki nad dzieckiem z domu dziecka/rodziny zastępczej,

- dochody uzyskiwane w próbnym okresie zatrudnienia,

- nieudokumentowane źródła dochodu,

- dochody o charakterze niestałym.

Lista jest dosyć pokaźna, a niektóre banki nawet znacznie ją wydłużają. Należy jednak zrozumieć, że bankowe departamenty ryzyka muszą minimalizować prawdopodobieństwo niespłacenia kredytu i utraty środków przez instytucję. Wpływy częściej podlegające przypadkom losowym są więc odrzucane.

Podejmując decyzję o zaciągnięciu kredytu nasze pierwsze kroki zdecydowanie powinny skierować nas do oddziału bankowego lub eksperta finansowego w celu zbadania zdolności. Jak wynika z analiz, ważniejszym elementem niż wysokość dochodu, jest ich akceptacja przez bank.

Autorzy:

- Jan Bijas

- Kamil Szlachcic

Kredyty w walucie obcej – korzyści i zagrożenia

Aż 11 banków udziela obecnie kredytów hipotecznych w walucie obcej. Oferty różnią się nie tylko pod względem wysokości marży i prowizji, lecz również spreadu walutowego, który ma znaczący wpływ na wysokość raty i koszt całego kredytu.

Wybranie najlepszej oferty kredytu walutowego staje się zatem trudnym zadaniem.

Wybierając ofertę kredytu w walucie obcej należy dokładnie zapoznać się z mechanizmem wypłacania kredytu oraz jego spłaty. Kredyty walutowe wypłacane są w dwojaki sposób. Pierwszy jest to tzw. kredyt indeksowany, w którym kwota kredytu wyrażona w walucie obcej wyliczana jest na podstawie kursu kupna waluty w dniu uruchomienia środków. Drugim sposobem jest kredyt denominowany. Różnica polega na tym, że kwota kredytu w walucie obcej jest wyliczona po kursie kupna z dnia podpisania umowy kredytowej, natomiast środki są wypłacane po kursie z dnia jego uruchomienia.

Dopasowanie mechanizmu uruchomienia kredytu do celu kredytowania jest szczególnie ważne przy zakupie nieruchomości na rynku pierwotnym. Kredyt wypłacany jest w takim wypadku najczęściej w transzach. Dość znaczne odstępy czasowe powodują, że przy kredycie denominowanym w związku ze zmianami kursowymi wzrasta ryzyko wystąpienia niedoboru środków, który musi zostać uzupełniony przez kredytobiorcę. W takiej sytuacji dużo lepszym rozwiązaniem jest kredyt indeksowany.

Ryzyko walutowe nie wiąże się wyłącznie z wypłatą kredytu. Kredytobiorca jest narażony na zmiany kursowe przez cały okres spłacania zobowiązania, ponieważ kwota kredytu, jak i miesięczna rata jest wyrażona w walucie obcej i przy osłabieniu się złotówki, rata w przeliczeniu na naszą walutę wzrasta. Oczywiście działa to w obie strony i przy umocnieniu się złotówki, nasze miesięczne obciążenia kredytowa maleją.

Ważne! W kredytach walutowych, podobnie jak przy kredytach złotówkowych, występuje ryzyko stopy procentowej, która łącznie z marża stanowi oprocentowanie kredytu. W przypadku EUR stopą tą jest EURIBOR, natomiast dla CHF jest to LIBOR. Stopy procentowe ustalane są w każdy dzień roboczy i stanowią wysokość oprocentowania pożyczek na rynku międzybankowym. Rożnią się również ze względu na okres, przy kredytach banki najczęściej wykorzystują stopy 3-miesięczne oraz 6-miesięcze. Porównując oferty kredytu należy kierować się nie tylko wysokością marży, lecz również rodzajem stopy procentowej, ponieważ może się okazać, że przy tej samej marży oferty będą miały różne oprocentowania, co przekłada się na wysokość raty.

Ważne! W kredytach walutowych, podobnie jak przy kredytach złotówkowych, występuje ryzyko stopy procentowej, która łącznie z marża stanowi oprocentowanie kredytu. W przypadku EUR stopą tą jest EURIBOR, natomiast dla CHF jest to LIBOR. Stopy procentowe ustalane są w każdy dzień roboczy i stanowią wysokość oprocentowania pożyczek na rynku międzybankowym. Rożnią się również ze względu na okres, przy kredytach banki najczęściej wykorzystują stopy 3-miesięczne oraz 6-miesięcze. Porównując oferty kredytu należy kierować się nie tylko wysokością marży, lecz również rodzajem stopy procentowej, ponieważ może się okazać, że przy tej samej marży oferty będą miały różne oprocentowania, co przekłada się na wysokość raty.

Bardzo ważnym kryterium wyboru oferty w walucie obcej, jest spread walutowy, czyli różnica między kursem kupna a kursem sprzedaży waluty obcej w danym banku. W zależności od instytucji spread wynosi od 6% do 13%, co stanowi rzadko zauważalny przez Kredytobiorców koszt kredytu. Kwota kredytu walutowego jest wyrażona w walucie obcej, natomiast bank wypłaca środki w złotówkach, przeliczając walutę obcą po kursie kupna. Raty spłacamy jednakże po kursie sprzedaży, a to oznacza, że bank co miesiąc zarabia kilka procent na różnicy między kursem kupna, a kursem sprzedaży waluty.

Umowy kredytowe nie zawierają zapisów określających zakres spreadu walutowego, banki mają więc pełną swobodę przy jego ustalaniu. Jeżeli zamierzamy spłacać kredyt kilkanaście lat, koszt ten rozłoży się na dłuższy okres, jednak gdy planujemy dużo wcześniej spłacić kredyt, spread walutowy może się okazać większym kosztem, niż wszystkie inne opłaty.

Przykład: Biorąc kredyt w EUR w banku DnB Nord (kredyt indeksowany, spread – 8,89%) w wysokości 300 000 zł, zaraz po uruchomieniu do spłaty mamy już 326 664,20 zł. Dlatego też zakładając wcześniejszą spłatę w ciągu kilku następnych lat, dobrze jest rozważyć kredyt w złotówkach.

Przykład: Biorąc kredyt w EUR w banku DnB Nord (kredyt indeksowany, spread – 8,89%) w wysokości 300 000 zł, zaraz po uruchomieniu do spłaty mamy już 326 664,20 zł. Dlatego też zakładając wcześniejszą spłatę w ciągu kilku następnych lat, dobrze jest rozważyć kredyt w złotówkach.

Istnieje możliwość obniżenia kosztu spraedu poprzez spłatę rat w walucie kredytu. W takiej sytuacji Kredytobiorca może kupować walutę obcą w kantorach, które oferują lepsze kursy niż banki.

Decydując się na kredyt w walucie obcej trzeba być świadomym nie tylko zmian stóp procentowych, ale także mechanizmu wypłaty kredytu, wysokości spreadu walutowego i ryzyka kursowego. Zadośćuczynieniem stopnia skomplikowania są jednak warunki udzielania kredytów walutowych: oprocentowanie i łączny koszt kredytu są znacznie niższe, niż w przypadku złotówek, a rata mniejsza nawet o 30%. Zagłębienie się w zawiłości walutowe może więc być bardzo opłacalne.

Autorzy:

- Kamil Szlachcic

Remont mieszkania na kredyt?

Stan deweloperski mieszkania czy też okazyjnie kupiony lokal na rynku wtórnym, często nie pozwala na wprowadzenie się nowych właścicieli tuż po otrzymaniu kluczy. Bez środków na wykończenie czy remont, zamieszkanie w nowym miejscu może odłożyć się w czasie. Jest na to jednak lekarstwo.

Jak skredytować remont?

Często remont nowo zakupionej nieruchomości, wykonuje się z własnych środków. W sytuacji, gdy środków takich nabywca nie posiada, istnieje możliwość pożyczenia kwoty na remont w ramach udzielanego kredytu hipotecznego. W większości banków, można w ten sposób równieżpodnieść wartość nieruchomości, gdyż bank, po otrzymaniu kosztorysu remontu, uwzględni go przy wyliczaniu wartości zabezpieczenia hipotecznego. Dla osób nie posiadających środków własnych przy zakupie, jest to szansa na szybkie zaadaptowanie lokalu do użytku. I to niskim kosztem.

Takie samo rozwiązanie jak powyżej, mogą stosować osoby posiadające środki na remont. Kwotę na remont, przeznacza się na wkład własny i w ten sposób zostaje obniżony koszt kredytu.

Przykład: Cena nieruchomości wynosi 300 tys. zł. Wnioskodawca posiada wolne środki w wysokości 70 tys. zł, z czego 40 tys. zł chce przeznaczyć na remont, a 30 tys. zł jako 10% wkładu własnego. Stosunek kwoty kredytu do wartości zabezpieczenia (LTV) wynosi 90%, co praktycznie w każdym banku wiąże się z opłatą ubezpieczenia niskiego wkładu i podwyższoną marżą. Gdy na wkład własny zostanie przeznaczona cała suma 70 tys. zł, a w kosztorysie zostanie uwzględniony remont na 40 tys. zł, kwota kredytu nie zmieni się (230 tys. – zakup, 40 tys. zł – remont), jednak LTV wyniesie nieco poniżej 80%, gdyż wartość nieruchomości wzrośnie do 340 tys. zł. Przy kredytach złotówkowych oraz przy niektórych walutowych nie będzie wtedy konieczności opłacenia ubezpieczenia niskiego wkładu, a to obniży nasze koszty związane z kredytem.

Przykład: Cena nieruchomości wynosi 300 tys. zł. Wnioskodawca posiada wolne środki w wysokości 70 tys. zł, z czego 40 tys. zł chce przeznaczyć na remont, a 30 tys. zł jako 10% wkładu własnego. Stosunek kwoty kredytu do wartości zabezpieczenia (LTV) wynosi 90%, co praktycznie w każdym banku wiąże się z opłatą ubezpieczenia niskiego wkładu i podwyższoną marżą. Gdy na wkład własny zostanie przeznaczona cała suma 70 tys. zł, a w kosztorysie zostanie uwzględniony remont na 40 tys. zł, kwota kredytu nie zmieni się (230 tys. – zakup, 40 tys. zł – remont), jednak LTV wyniesie nieco poniżej 80%, gdyż wartość nieruchomości wzrośnie do 340 tys. zł. Przy kredytach złotówkowych oraz przy niektórych walutowych nie będzie wtedy konieczności opłacenia ubezpieczenia niskiego wkładu, a to obniży nasze koszty związane z kredytem.

Remont trudno jest niestety finansować w ramach kredytu preferencyjnego z dopłatami rządu. Ustawa o finansowym wsparciu rodzin w nabywaniu własnego mieszkania wyraźnie mówi, że może być on przeznaczony jedynie na zakup lub wniesienie wkładu budowlanego.

Ważne! Osoby ubiegające się więc o „Rodzinę na swoim” muszą zapewnić sobie środki na remont we własnym zakresie.

Ważne! Osoby ubiegające się więc o „Rodzinę na swoim” muszą zapewnić sobie środki na remont we własnym zakresie.

Remont a dokumentacja

Umowa kredytowa narzuca nam pewne zobowiązania wobec banku i nie jest to tylko opłacanie raty zobowiązania w terminie. Gdy na kredyt, oprócz zakupu, dokonujemy remontu, instytucja finansująca będzie wymagała udokumentowania wykonanych prac, tak jak w przypadku budowy domu.

Nie jest to jednak uciążliwa procedura i najczęstszą formą sprawdzenia jest foto-inspekcja pracownika banku lub przedstawienie faktur na 50% poczynionych prac oraz zakupionych materiałów. W nielicznych sytuacjach, przy kosztownych pracach związanych z wykończeniem np. apartamentów o dużej powierzchni, banki mogą zażądać potwierdzenia wykonanych prac w formie operatu szacunkowego, wykonanego przez rzeczoznawcę.

Wyższa wartość bez remontu?

Niektórzy kredytodawcy (np. Kredyt Bank) stworzyli również specjalną ofertę pozwalającą obniżyć LTV poprzez przyszły remont (podwyższenie wartości nieruchomości), bez potrzeby jego kredytowania. Dla osób, które chciałyby obniżyć koszty kredytowe, a jednocześnie sfinansować remont ze środków własnych (np. bieżących dochodów) jest to rozwiązanie wręcz idealne.

Zakup powiązany z remontem mieszkania nie musi kończyć się zaciąganiem wysokooprocentowanych pożyczek. Wystarczy, że wcześniej zorientujemy się, które banki najlepiej pomogą nam w sfinansowaniu nieruchomości, a własne M będziemy mogli urządzić naprawdę niskim kosztem.

Autorzy:

- Michał Wójtowicz

Wpływ okresu kredytowania na koszt kredytu

Banki w spotach reklamowych, na bilbordach i plakatach, kuszą niskimi oprocentowaniami kredytów gotówkowych. Zachęceni udajemy się do placówki a tam okazuje się, że wszystko jest znacznie droższe, niż się spodziewaliśmy.

Jak zapobiec takim niespodziankom?

Na wysokość oprocentowania kredytu gotówkowego ma wpływ wiele czynników, takich jak: ocena rzetelności kredytobiorcy, okres kredytowy, czy produkty cross-sellingowe, z których zgodzimy się skorzystać. W większości banków kredyty gotówkowe udzielane na krótszy okres są niżej oprocentowane niż w przypadków dłuższych okresów. Najniższą wysokość oprocentowania można uzyskać przy kredytach do 1 roku. Dłuższy okres kredytu to nie tylko gorsze oprocentowanie, ale często również dodatkowe ubezpieczenia na życie lub od ryzyka utraty pracy, co znacznie podnosi koszty takiego kredytu.

Przed zdecydowaniem się na konkretną ofertę kredytu gotówkowego należy rozważyć, czy wydłużenie okresu kredytu jest tak naprawdę lepszym rozwiązaniem.

Wariant I (10 lat)

Kredyt gotówkowy w wysokości 30 000 zł. Przy okresie kredytowania 10 lat oprocentowanie wynosi 17,99%, bank wymaga również ubezpieczenia na życie, którego składka wynosi 0,2% wnioskowanej kwoty kredytu miesięcznie. Składka płatna jest jednorazowo za cały okres kredytowania, bank pozwala jednak na podwyższenie kwoty kredytu o wysokość składki.

Wypłacana kwota kredytu – 30 000 zł

Składka na ubezpieczenie – 7 200 zł

Łączna kwota udzielonego kredytu – 37 200 zł

Rata równa – 670,05 zł

Łączny koszt kredytu – 43 205,94 zł

Wariant II (5 lat)

Drugim rozwiązaniem jest uzyskanie kredytu na okres 5 lat przy oprocentowaniu 14,99%. Przy takich okresie bank nie wymaga żadnych ubezpieczeń.

Wypłacana kwota kredytu – 30 000 zł

Brak ubezpieczeń

Rata równa – 713,54 zł

Łączny koszt kredytu – 12 812,43 zł

Wnioski

Przy okresie 10 lat rata jest nieco niższa, niż w przypadku 5 lat. Jednak, jeżeli nie będziemy się kierować wyłącznie wysokością miesięcznego obciążenia, tylko spojrzymy na wszystkie parametry kredytu, w szczególności na łączny koszt kredytu, to bardzo szybko dojdziemy do wniosku, że warto jednak wybrać Wariant II.

Ważne! Warto przy tym zaznaczyć, że łącznym kosztem kredytu są wszelkie opłaty pobrane przez bank, stanowiące zadośćuczynienie za otrzymane przez kredytobiorcę środki. Tak więc zwrot pożyczonego kapitału, czyli kwota udzielonego kredytu, nie jest kosztem kredytu.

Ważne! Warto przy tym zaznaczyć, że łącznym kosztem kredytu są wszelkie opłaty pobrane przez bank, stanowiące zadośćuczynienie za otrzymane przez kredytobiorcę środki. Tak więc zwrot pożyczonego kapitału, czyli kwota udzielonego kredytu, nie jest kosztem kredytu.

W przypadku pożyczek gotówkowych, tak samo jak przy kredytach hipotecznych, należy dokładnie sprawdzić, czy koszty „poboczne” nie niwelują oszczędności płynących z niskiego oprocentowania. Warto również szczegółowo zaplanować długość okresu kredytowania, żeby nie dać się złapać w pułapkę długiej pożyczki, w której rata jest niska, ale łączny koszt zabójczy.

Autorzy:

- Kamil Szlachcic

Rata równa vs. rata malejąca – co bardziej się opłaca?

Różnica w wysokości raty malejącej i równej (annuitetowej), jest znacząca i na początku kredytu sięga nawet 30%. Jaki wpływ ma to na warunki kredytu? Czy jest to dobry sposób na zmniejszenie jego kosztów?

Na ratę każdego kredytu czy pożyczki, pomijając ewentualne koszty ubezpieczenia, składa się część odsetkowa i kapitałowa. Jeżeli klientowi nie został przyznany okres karencji, spłacanie kapitału następuje już od pierwszego miesiąca trwania zobowiązania.

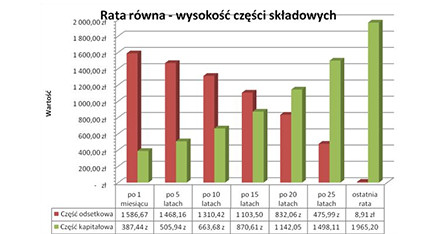

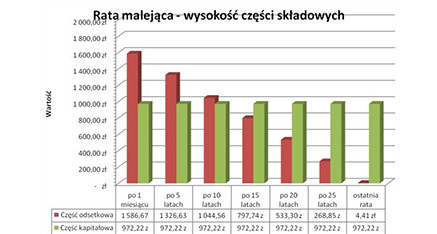

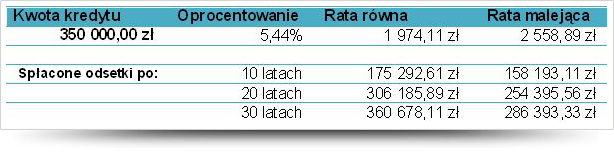

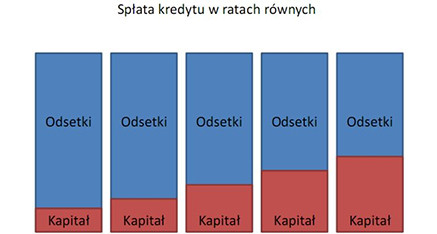

Wysokość spłacanego kapitału jest zależna od rodzaju raty, na jaki zdecydował się kredytobiorca. Gdy wybrał on malejący system spłaty, część kapitałowa raty jest równa kwocie kredytu podzielonej przez okres, na jaki została zawarta umowa. Saldo zobowiązania jest spłacane znacznie efektywniej, ponieważ odsetki z miesiąca na miesiąc maleją szybciej niż w przypadku rat równych.

Rata równa, wbrew pozorom, jest bardziej skomplikowana pod względem obliczeniowym. Aby utrzymać niezmienną wartość miesięcznego zobowiązania, stan obu składników, kapitału i odsetek, ulega zmianie z każdą spłatą. Na początku udział kapitału jest niewielki, a z czasem rośnie. Odwrotnie ma się to do odsetek, które są systematycznie obniżanie.

Oba systemy ratalne mają swoje dobre i złe strony. Mocną stroną rat malejących jest ograniczenie kosztów kredytu. Jednak efekt ten jest widoczny tylko przy dłuższych okresach kredytowania. W krótkim okresie czasu spłaty wysokość części kapitałowej przy obu metodach wyliczania jest zbliżona. Dodatkowo w przypadku rat annuitetowych po pewnym czasie kapitał spłacany jest znacznie szybciej niż przy ratach malejących.

Pod względem wysokości odsetek korzystniej wypada metoda malejąca. Przy krótkoterminowych kredytach różnica jest niewielka, rzędu 6–7%, za to przy długoterminowych – nawet 20%.

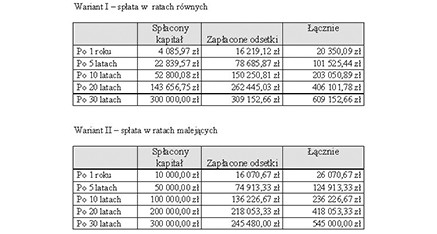

Przykład:

Przykład:

Źródło: opracowanie własne

Wysokość przyszłej raty ma wpływ na zdolność kredytową. Maksymalna kwota, jaka może być przyznana, gdy wybrany zostanie system rat malejących, jest ok. 30% niższa, w porównaniu do rat stałych. Jest to często powód, dla którego konsumenci decydują się na ratę równą.

Innym zagadnieniem, które ma decydujący wpływ na wybór raty stałej, jest poczucie bezpieczeństwa, związane z miesięcznym zobowiązaniem. Część klientów decyduje się na ten sposób spłaty na wypadek, gdyby ich sytuacja dochodowa pogorszyła się. Wówczas wyższa rata malejąca mogłaby spowodować problemy ze spłacaniem długu.

Wnioskodawca, który ubiega się o kredyt w ramach programu „Rodzina na swoim”, również może wybrać rodzaj systemu spłaty. Wyjątek stanowi kredyt w Allianz Banku, gdzie dostępna jest tylko rata malejąca dla tego programu. Korzystając z budżetu państwa jako częściowego płatnika, dwa banki, PeKaO SA oraz BZ WBK, wprowadziły ciekawy system spłaty przy ratach równych. Kosztem niższych dopłat rządowych do odsetek, podwyższona została część kapitałowa raty. Miesięczna spłata raty jest wyższa, jednak po okresie pomocy rządowej można zauważyć, że niskim kosztem uzyskany został efekt podobny tego, osiągniętego w przypadku rat malejących – saldo kapitału jest niższe niż przy standardowej spłacie.

Wybór rodzaju spłaty nie powinien jednak spędzać snu z powiek. Jeżeli po podpisaniu umowy kredytobiorca chciałby zmienić system spłaty, bank zazwyczaj nie robi problemów w tej kwestii. Warunkiem jest posiadanie wystarczającej zdolności kredytowej oraz anektowanie obecnej umowy. Jedyny koszt, jaki ponosi klient przy zmianie warunków spłaty, stanowi opłata za aneks.

Przy kredytach wysoko oprocentowanych, zawieranych na długi okres czasu, oszczędności wynikające z systemu rat malejących są duże. Obciążenie miesięczne, w szczególności na początku, może jednak niebezpiecznie nadwyrężyć budżet. Szukając pośredniego rozwiązania, można zdecydować się na raty równe oraz nadpłacanie kredytu. Metoda ta charakteryzuje się większym bezpieczeństwem i nie wymusza na kredytobiorcy comiesięcznych nakładów finansowych. Jest więc znacznie bezpieczniejsza dla budżetu domowego.

Autorzy:

- Michał Wójtowicz

- Jan Bijas

Raty malejące, czy nadpłacanie kapitału – sposoby na szybszą spłatę kredytu

Ubiegając się o kredyt, większość osób decyduje się na 30-letni okres kredytowania, tak by zminimalizować miesięczne obciążenie z tytułu raty kredytu oraz zwiększyć zdolność kredytową.

Mało który kredytobiorca ma jednak zamiar spłacić kredyt w wyznaczonym przez bank terminie.

Dłuższy okres kredytowania wiąże się tym, że miesięcznie spłacamy małą część kapitału kredytu. Istnieją jednak sposoby na przyśpieszenie tego procesu.

Jednym z nich jest wybór rat malejących. Każda rata kredytu składa się z dwóch części – raty kapitałowej oraz raty odsetkowej. Różnica pomiędzy ratami równymi, a malejącymi, polega na odmiennych proporcjach tych dwóch części. W przypadku raty równej na początku spłacamy bardzo mało kapitału, a dużo odsetek. Z miesiąca na miesiąc proporcje zmieniają się, rośnie rata kapitałowa, o odsetkowa maleje.

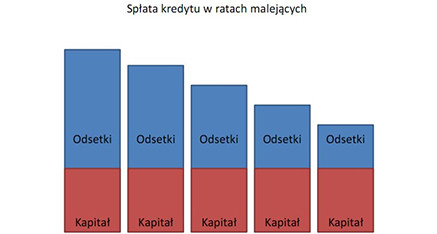

W przypadku rat malejących, w każdym miesiącu spłacamy taką samą ilość kapitału, maleje natomiast rata odsetkowa, ponieważ zmniejsza się saldo zadłużenia. W przejrzysty sposób mechanizm ten został przedstawiony na poniższym schemacie.

Decydując się na metodę spłaty kredytu z ratami malejącymi będziemy dużo szybciej zwracać pożyczony od banku kapitał, a co za tym idzie, koszt naliczonych odsetek będzie niższy niż w przypadku rat równych.

Przykład:

Przykład:

Po okresie 5 lat różnica ta wynosi już 27 160,43 zł, po 10 latach – aż 47 199,92 zł.

Jednakże raty malejące mają również wiele minusów. Uciążliwa jest przede wszystkim ich wysokość, szczególnie w pierwszych latach spłaty zobowiązania. Ponadto kredyt z ratami malejącymi ogranicza zdolność kredytową i zmniejsza kwotę, którą możemy otrzymać od banku. Może to doprowadzić do sytuacji, w której np. zabraknie nam środków na wykończenie. Dlatego też większość Kredytobiorców decyduje się na raty równe.

Sposobem przyśpieszenia spłaty kapitału, jest jego regularne nadpłacanie. Poprzez nadpłaty możemy mimo spłaty kredytu w ratach równych osiągnąć podobny poziom spłaty kapitału, jak przy ratach malejących. Dodatkowo takie rozwiązanie jest korzystniejsze dla kredytobiorcy ze względu na wyższą zdolność kredytową oraz dużo mniejsze, miesięczne obciążenia. W tym przypadku sami kredytobiorcy decydują, jaką kwotę chcą nadpłacać oraz z jaką częstotliwością. Może to okazać się szczególnie ważne w przypadku problemów finansowych lub powiększenia rodziny kredytobiorcy.,/p>

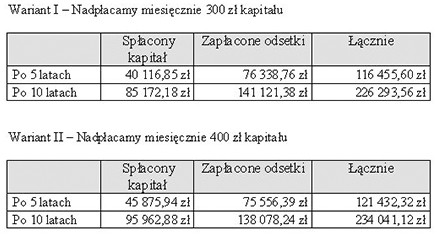

Przykład: Parametry kredytu są takie same jak w poprzednim przykładzie. Spłacamy kredyt w ratach równych, jednakże co roku nadpłacamy część kapitału.

Przykład: Parametry kredytu są takie same jak w poprzednim przykładzie. Spłacamy kredyt w ratach równych, jednakże co roku nadpłacamy część kapitału.

Decydując się na raty równe i nadpłaty kapitału, nie wolno zapomnieć o prowizji od wcześniejszej spłaty kredytu. Większość banków umożliwia swoim klientom bezkosztową nadpłatę 30% w okresie od 3 do 5 lat. Później natomiast taka opłata przeważnie już nie obowiązuje.

Przy świadomym zarządzaniu wysokością rat kredytowych można więc sporo zaoszczędzić. Dodatkowe środki, przeznaczone na spłatę kredytu, w zdecydowany sposób ograniczająwysokość odsetek i obniżają łączny koszt kredytu hipotecznego. Rozwiązanie to jest więc godne polecenia dla każdego, kto elastycznie podchodzi do swojego zobowiązania, a bankowi chce oddać jak najmniej.

Autorzy:

- Jan Bijas

- Kamil Szlachcic

Kiedy warto przewalutować kredyt hipoteczny?

Masz kredyt hipoteczny? Sprawdź, czy nie nadszedł czas na jego przewalutowanie!

Jedną z pierwszych kwestii, które rozważamy, decydując się na kredyt hipoteczny, jest waluta kredytu.

Decyzja o wyborze waluty ma bardzo duże znaczenie, ponieważ każda waluta charakteryzuje się innymi warunkami cenowymi, a co za tym idzie – kosztem kredytu. Banki oferują swoim klientom zmianę waluty w trakcie trwania kredytu. Decydując się na przewalutowanie kredytu, powinniśmy bardzo dokładnie przeliczyć wszystkie koszty, związane z taką operacją, tak by nie okazało się, że przyszłe korzyści są mniejsze niż koszty.

Przewalutowanie kredytu stało się bardzo popularne na fali kryzysu finansowego, kiedy polska złotówka była bardzo słaba. W mediach pojawiała się znaczna ilość artykułów oraz wypowiedzi na ten temat, zarówno zachęcających do przewalutowania, jak i odradzających takiej operacji.

Ważne! Przy zmianie waluty kredytu jednym z najważniejszych czynników, decydujących o opłacalności takiego „manewru”, są kursy walutowe. Dodatkowo należy również wziąć pod uwagę atrakcyjność bieżących ofert kredytowych i opłaty bankowe, związane z przewalutowaniem.

Ważne! Przy zmianie waluty kredytu jednym z najważniejszych czynników, decydujących o opłacalności takiego „manewru”, są kursy walutowe. Dodatkowo należy również wziąć pod uwagę atrakcyjność bieżących ofert kredytowych i opłaty bankowe, związane z przewalutowaniem.

Przykład: W styczniu 2008 roku zaciągnęliśmy kredyt mieszkaniowy w PLN, w wysokości 300 000 zł, na okres 30 lat, z marżą 1,5%. Aktualnie WIBOR 3M jest na poziomie 3,86%, co nam daje oprocentowanie kredytu w wysokości 5,36%. Rata naszego kredytu wynosi 1677,21 zł. Załóżmy, że w tym czasie nie dokonywaliśmy żadnych nadpłat kapitału, więc nasze aktualne saldo zadłużenia wynosi 288 000 zł. Kuszeni niskimi stopami procentowymi w strefie EUR oraz w Szwajcarii, jak i w miarę wysokimi kursami walut, zastanawiamy się nad przewalutowaniem naszego kredytu na walutę obcą. Policzmy zatem, czy taka operacja jest dla nas korzystna.

Przykład: W styczniu 2008 roku zaciągnęliśmy kredyt mieszkaniowy w PLN, w wysokości 300 000 zł, na okres 30 lat, z marżą 1,5%. Aktualnie WIBOR 3M jest na poziomie 3,86%, co nam daje oprocentowanie kredytu w wysokości 5,36%. Rata naszego kredytu wynosi 1677,21 zł. Załóżmy, że w tym czasie nie dokonywaliśmy żadnych nadpłat kapitału, więc nasze aktualne saldo zadłużenia wynosi 288 000 zł. Kuszeni niskimi stopami procentowymi w strefie EUR oraz w Szwajcarii, jak i w miarę wysokimi kursami walut, zastanawiamy się nad przewalutowaniem naszego kredytu na walutę obcą. Policzmy zatem, czy taka operacja jest dla nas korzystna.

Bank proponuje nam marże 2,3% na EUR albo 2,7% na CHF. Za całą operację bank pobierze prowizję w wysokości 0,75% od kwoty kredytu. Aktualna stawka EURIBOR 3M wynosi 1,037%, co nam daje oprocentowanie kredytu w EUR na poziomie 3,337%, natomiast LIBOR CHF 3M wynosi 0,173%, przy czym oprocentowanie kredytu w CHF wyniesie tylko 2,873%. Uwzględniając spread walutowy 6,72%), rata naszego kredytu po przewalutowaniu na EUR wyniosłaby 1 435,06 zł, zaś po przewalutowaniu na CHF, uwzględniając spread walutowy 7,81% – 1 373,16 zł. W pierwszym przypadku miesięczna oszczędność na racie wynosi 242,15 zł, w drugi jest to już 304,05 zł.

Koszt całej transakcji wynosi 2160 zł, czyli 0,75% liczone od kwoty 288 000 zł. Przy zmianie na EUR koszt ten zwróci się po 9 miesiącach, przy CHF już po 7 miesięcach. Zazwyczaj bank może włączyć do kredytu prowizję od przewalutowania, powiększając saldo zadłużenia, co skutkuje wzrostem miesięcznej raty o kilkanaście złotych.

Jak widać, miesięczne oszczędności są całkiem spore, więc można uznać, że przewalutowanie kredytu ze złotówek na walutę obcą, EUR lub CHF, jest opłacalną operacją, w szczególności, jeżeli założymy, że w dłuższej perspektywie czasu nasza rodzima waluta będzie umacniała się, co zwiększy dodatkowo korzyści. Sytuacja wygląda inaczej, gdy posiadamy już kredyt w walucie obcej, natomiast zastanawiamy się nad przewalutowaniem jego na złotówki.

Przykład: W styczniu 2008 roku zaciągnęliśmy kredyt mieszkaniowy w EUR w wysokości 300 000 zł, na okres 30 lat, z marżą 1,7%. Kurs uruchomienia kredytu wynosił wtedy 3,50 zł za EUR, czyli w walucie kredytu zaciągnęliśmy 85 714,28 EUR. Rata kredytu wynosi 349,33 EUR, co po bieżącym kursie sprzedaży banku (4,0758 zł) daje nam raty w wysokości 1 423,80 zł. Od początku kredytu udało nam się spłacić 6 000 EUR kapitału, więc nasze aktualne saldo zadłużenia wynosi 79 714,28 EUR.

Przykład: W styczniu 2008 roku zaciągnęliśmy kredyt mieszkaniowy w EUR w wysokości 300 000 zł, na okres 30 lat, z marżą 1,7%. Kurs uruchomienia kredytu wynosił wtedy 3,50 zł za EUR, czyli w walucie kredytu zaciągnęliśmy 85 714,28 EUR. Rata kredytu wynosi 349,33 EUR, co po bieżącym kursie sprzedaży banku (4,0758 zł) daje nam raty w wysokości 1 423,80 zł. Od początku kredytu udało nam się spłacić 6 000 EUR kapitału, więc nasze aktualne saldo zadłużenia wynosi 79 714,28 EUR.

Bank oferuje nam kredyt w PLN z marżą 1,5%. W trakcie zmiany waluty bank przeliczy nasze aktualne saldo zadłużenia po kursie sprzedaży, co da nam kwotę 324 899,46 zł. Rata natomiast będzie wynosiła 1 894,28 zł.

Niekorzystne kursy walut spowodowałyby, że przewalutowanie przyniosłoby nam spore straty. W takiej sytuacji znajdowało się bardzo wiele osób na początku roku 2009 r., gdy złotówka była najsłabsza od 2002r. Część z nich, w związku ze znacznym skokiem raty w przeliczeniu na PLN, zdecydowało się na zmianę waluty kredytu, co jak widać w powyższym przykładzie, nie było najlepszym rozwiązaniem.

Ważne! Zmiana waluty kredytu na złotówki korzystna jest jedynie wówczas, gdy aktualne kursy walut są dużo niższe od tych z dnia uruchomia kredytu. W przeciwnym wypadku sporo będzie nas kosztowała taka zmiana.

Ważne! Zmiana waluty kredytu na złotówki korzystna jest jedynie wówczas, gdy aktualne kursy walut są dużo niższe od tych z dnia uruchomia kredytu. W przeciwnym wypadku sporo będzie nas kosztowała taka zmiana.